卫浴行业2020报告

目录

海通证券-精装修配套

-

量的方面

我国居民使用卫生陶瓷比例仍有提升空间。根据第三次全国农业普查主 要数据公报,2016 年末使用水冲式卫生厕所为 8339 万户,占比 36.2%;使用水冲式非卫生厕所的 721 万户,占比 3.1%;使用卫生旱厕的 2859 万户,占比 12.4%;使用

普通旱厕的 10639 万户,占 46.2%;无厕所的 469 万户,占 2.0%。据中国产业信息网的数据显示,我国洁具渗透率约 60%,坐便器、浴室房已成城市基础家装,但农村地区及部分五六线城市还存在空白市场,随着城镇化率的提升(2018年 59.59%,发达国家约 80-90%)和消费升级,渗透率有望向上。

表 9 2016 年按家庭卫生设施类型分的住户构成(%)

- 全国 东部地区 中部地区 西部地区 东北地区 水冲式卫生厕所 36.2 54.2 29.2 29.7 4.1 水冲式非卫生厕所 3.1 2.1 4.1 3.8 0.2 卫生旱厕 12.4 11.7 13.6 12.0 12.2 普通旱厕 46.2 30.8 52.2 50.1 82.9 无厕所 2.0 1.2 0.9 4.3 0.5 关注:就算是东部地区都还有接近一半的人没有用上水冲式卫生间,

中西部、东北地区就更多了,这些地区都是潜在区域。东北地区马桶量现在很大,一方面是刚需大,另一方面是更换周期快 -

厕所革命

2019 年 1 月中央农办等八部委《关于推进农村“厕所革命”专项行动的指导意见》,规定 2020 年东部全部、中西部有条件地区卫生厕所普及率 100%;中西部基本具备条件地区卫生厕所普及率达 85%。根据农村常住人口、农村平均每户人口数、当前全国农村厕所平均普及率 75%计算,测算“厕所革命”将带来约 1174 万套卫浴市场空间。

另一方面,政策推动洁具多元化市场开拓:商用洁具空间大,例如旅游局《全国旅游厕所建设管理新三年行动计划(2018-2020)》规定 2018-2020 年新建旅游厕所 4.7万座以上,改扩建 1.7 万座以上,提供可观的市场空间。据新华社 2019 年 6 月报道,自该计划实施以来,全国新建、改扩建旅游厕所 3 万座,完成新三年计划目标任务的47%。

关注:政府在推动城镇化,厕所革命会一直在进行,30年一更新。

-

价的方面

消费升级和人口老龄化有望带动

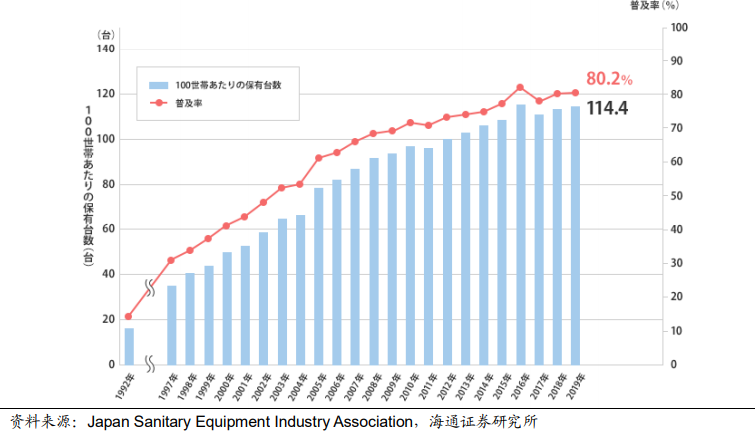

智能马桶需求,单个马桶价值量提升。目前,我国智能马桶的渗透率不高,2017 年销量为 345 万台,占马桶销量比例为 7.14%。2019 年日本温水洗净坐便器在家庭的普及率为 80.2%,100 个家庭大概拥有 114.4 个温水洗净坐便器。从日本的趋势可以看出,日本的智能马桶渗透率持续提升。

日本是中国最有借鉴意义的国家,不论是房产、经济、精神消费等

日本从1997年开始推出温水洗净坐便器,知道20年后,才达到80%的渗透率。在中国,东部也许10年时间就可以达到日本的水准,但中西部、东北地区可能需要至少20年以上。

关注:智能卫浴(洗净,而不是简单加入AI)在中国刚开始,有10年的刚需满足期。

-

精装房

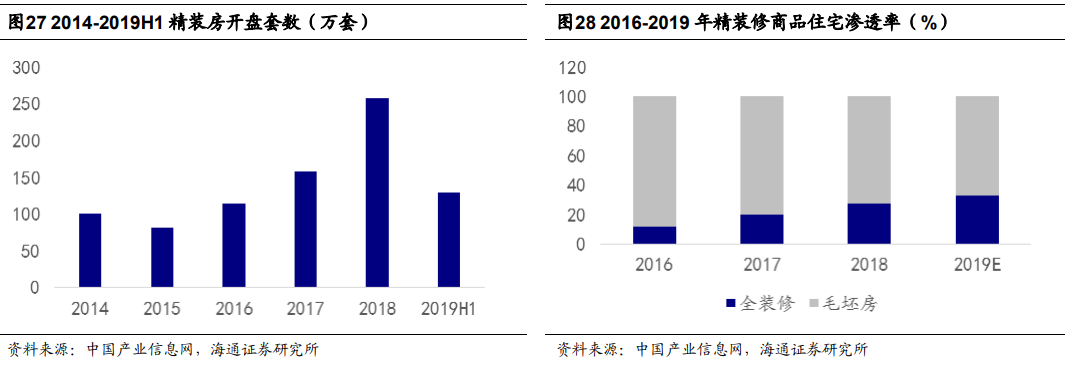

根据中国产业信息网数据,精装修商品住宅渗透率从 2016 年的 12%提升至 2019年的 32.8%,展望未来,我们认为,2020 年及以后的毛坯占比更低,装修成品房占比持续提升。近年来地产集采规模不断加大,我们认为,精装房比例提升将进一步推动地产企业加大集采,推动上游卫浴行业集中度进一步提升。

毛坯房、精装房比例

关注:精装房推动卫浴行业进一步集中。而且地产商会认可大牌,中小品牌要错开这个竞争空间,去竞争乡镇、乡村(乡村振兴计划是国际首创)

-

精装房首选卫浴品牌

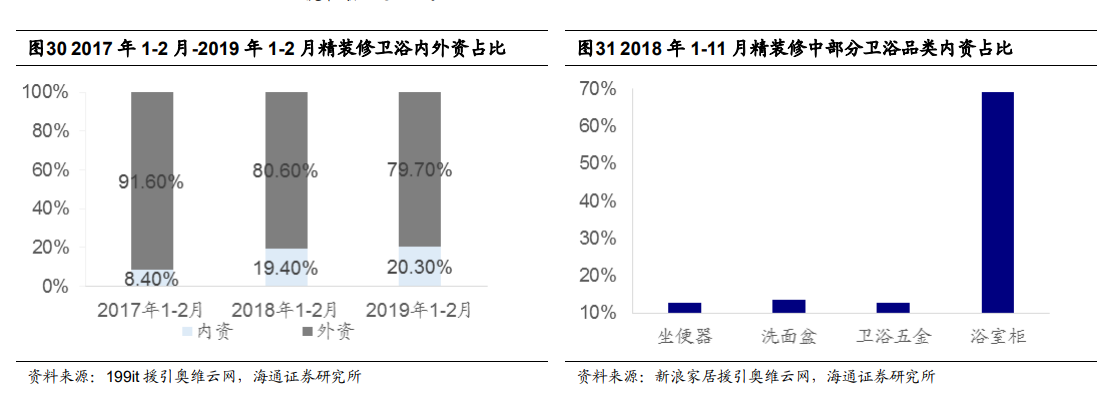

2019 中国房地产开发企业 500 强首选卫浴洁具类供应商中前三名均为

国外品牌,品牌首选率达到 68%;且均是大型知名卫浴厂商:科勒、TOTO、美标、箭牌、乐家、汉斯格雅、摩恩、安华、和成

注意:2019年精装房高达80%左右,而

浴室柜这个品类,反而是国产占了70%。相比于其他品类,卫浴品类中国产品牌的首选率较低,因此我们认为,相比其他消费建材品类,国产卫浴品牌工程端放量的增速会弱化一些。

关注:

-

加价率

如果以惠达为例,推算卫浴品牌经销商的

加价率大概在 1 倍左右。 -

外资品牌的缩减

以 TOTO 为代表的部分外资品牌在我国规模缩减。2011-2018 财年,TOTO在中国市场的业务逐渐扩张,但是 2019 财年营收下滑 11.71%至 635.4 亿日元。并且,由于 2018 年北京公布的《城市再开发规划》将北京东陶有限公司在北京市内的卫生陶瓷工厂的周边区域正式列为住宅用地,该工厂已于 2019 年 9 月停止生产。

财信证券-智能卫浴与整装卫浴

-

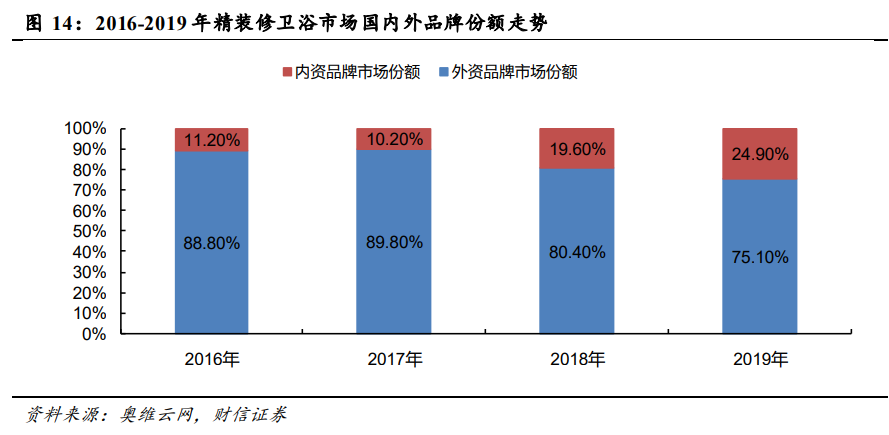

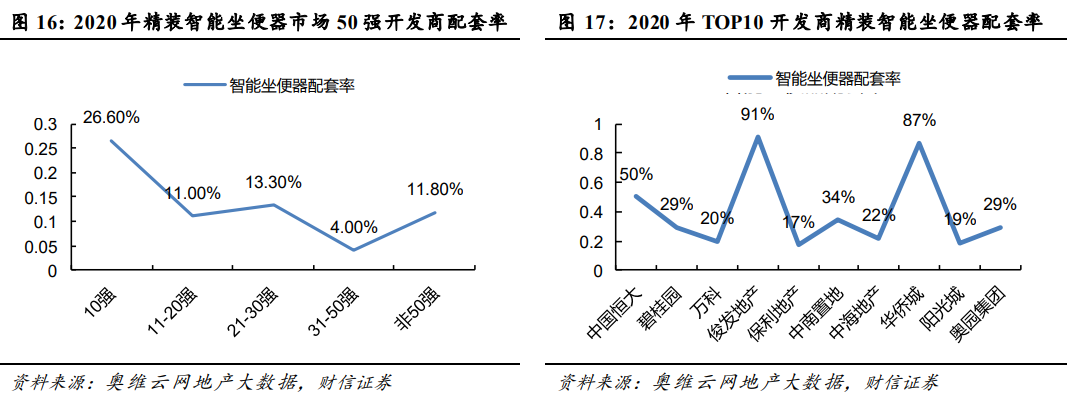

智能卫浴

日本家庭智能卫浴的普及率达到 95%以上,我国智能卫浴普及率仍处于较低水平,未来仍有较大的提升空间。随着地产精装房的渗透率不断提升,智能卫浴配套率也在逐渐提升,2020 年上半年配套率提升至17.0%,现阶段精装房领域中智能卫浴主要以外资品牌为主,但国产品牌份额在逐年提升,未来仍有较大发展空间。

-

整装卫浴

小面积、低价

目前中国还是被当做奢侈品,而且日本其实高档小区也是瓷砖、大理石、陶瓷。

-

集中度低,分散

中国卫浴行业集中度低,外资占主导地位

-

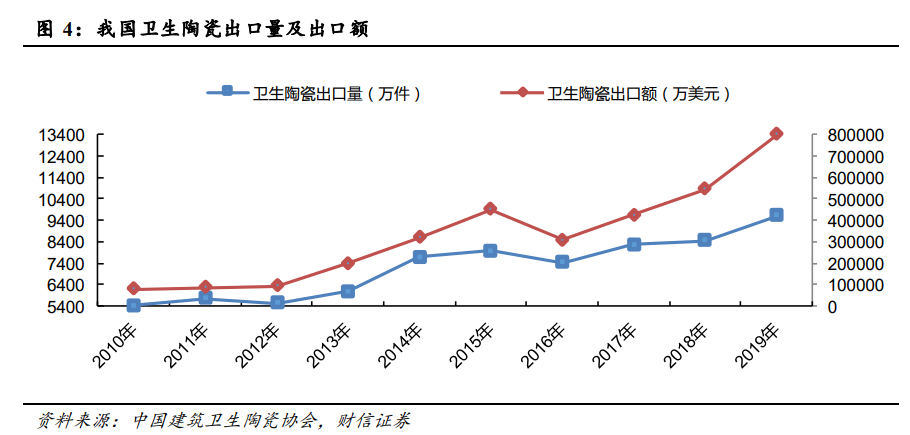

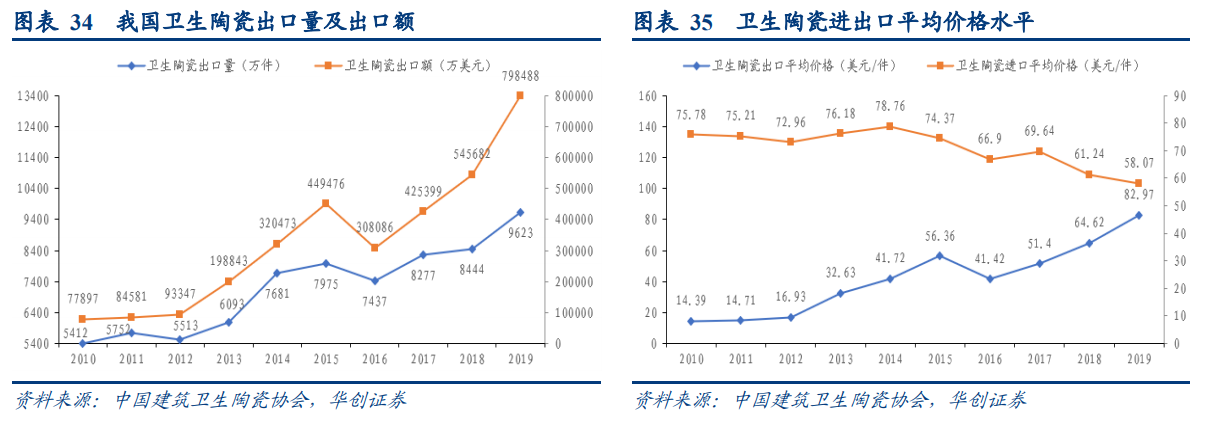

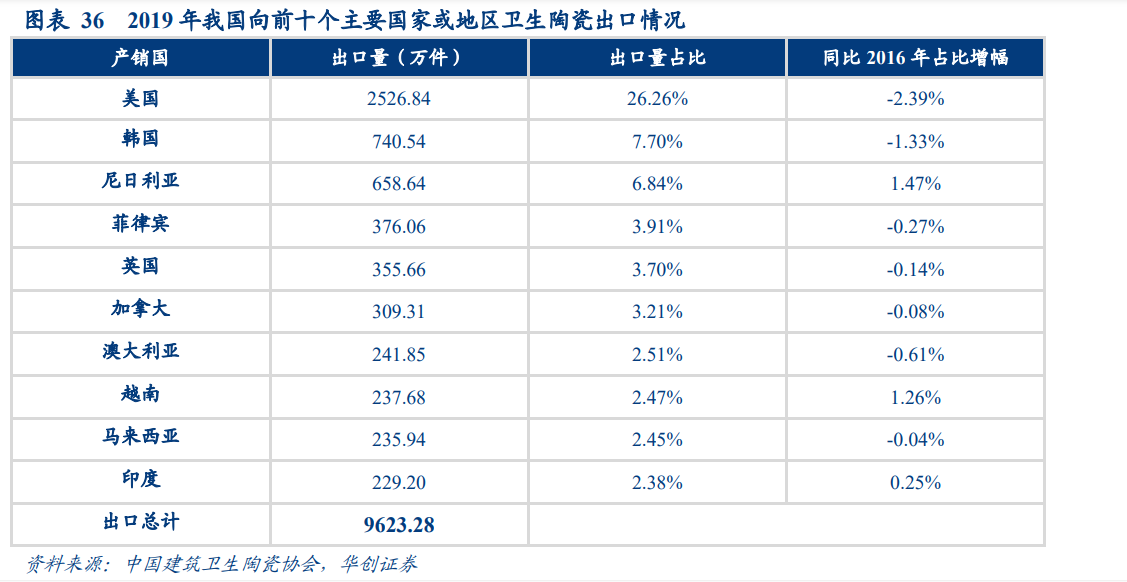

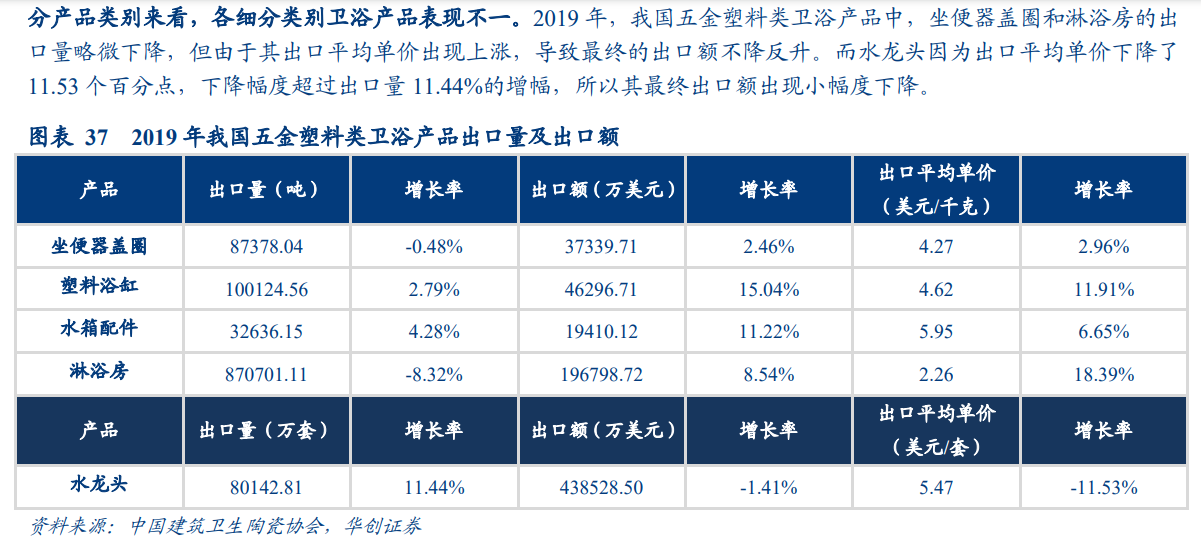

出口增长

由于我国原材料丰富以及劳动力密集,我国中小企业纷纷给国际知名卫浴品牌代工生产,我国卫生陶瓷出口多年来持续保持全球贸易量三分之一以上的市场份额,根据中国建筑卫生陶瓷协会数据显示,2019 年我国卫生陶瓷出口量为 9623 万件,同比增长 13.96%,主要出口地以欧美、日韩等发达国家和地区为主。

-

行业中高端

中高端市场以外资品牌为主,国产品牌仍有提升空间

-

智能马桶

我国智能坐便器普及率不高的主要原因在于行业标准尚不完善,加之国民消费观念及生活习惯的影响。但随着我国卫浴行业发展的不断规范,产品合格率不断上升,我国智能卫浴产品合格率从 2015 年的 60%快速提升至 2019 年的

92%,智能坐便器产品质量抽查合格率的提升,同时也促进了消费者的信心,提升行业的整体质量。 -

精装修合作卫浴品牌

2017 年至今,房企主要合作品牌为科勒、TOTO、乐家、美标、贝朗和杜拉维特,TOP5 企业变化不大,但TOP5 品牌份额正逐年下降,根据奥维云网数据,坐便器 TOP5 精装修市场份额从 2017年的 86%下降至 73.8%,其他国产品牌合计份额逐年提升。2019 年,惠达、九牧进入 TOP10品牌行列。

关注:未来很长一段时间,国产中高端品牌冲击精装修TOP5阵营

-

精装修智能马桶配套率

东兴证券-传统卫浴后来居上

-

整装卫浴

B 端市场发展较慢,C 端市场建设难度大。长期以来,我国住宅销售以毛坯房为主,整装卫浴无法通过工程业务实现快速普及。C 端市场方面,整装卫浴企业需要培育消费者、建设渠道和营销推广,难度相对更大。

人口红利尚在,人力成本还低,不适合整装卫浴

国内传统卫浴企业最近几年开始布局整装卫浴,在为未来20年布局。

华创证券-中国卫浴企业有望加速突围

-

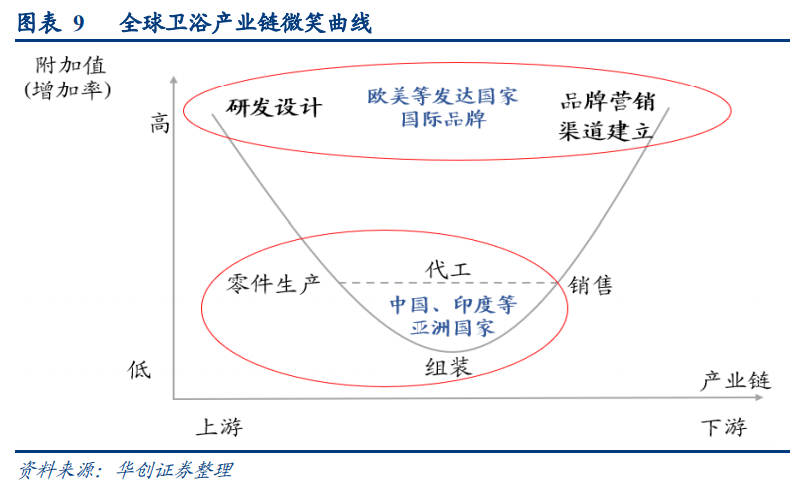

卫浴产业链附加值

-

全球卫浴格局

全球卫浴市场已经形成北美、欧洲,亚太地区三分天下的品牌格局

中东、非洲、拉丁美洲,澳大利亚的卫浴消费规模较小

科勒在美国本土占有率高达40%,东陶、骊住、松下在日本市场份额合计88%,行业高度集中。

我们也在10年前听说过中国智能手机市场:中华小酷联、三星HTC,现在却是苹果、华为、小米、oppo/vivo的天下。

德国为什么出这么多出色的洁具、厨卫品牌?当代龙头、汉斯格雅、高仪、杜拉维特、汉莎、唯宝。

整装卫浴发源于日本,由于日本人口增长、土地价格上涨、人均住宅面积的逐步缩小、人工价格攀升等因素,导致出现了减少个性、降低质量的整装卫浴。中国正走在日本的道路上。

-

中国卫浴市场

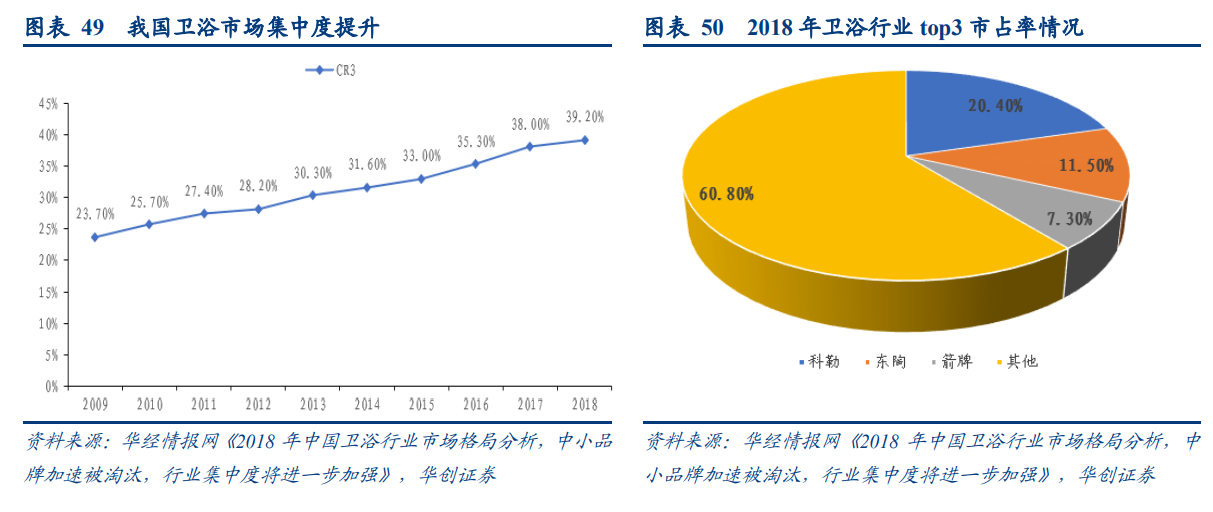

如果参考日本的卫浴市场格局,给中小品牌企业留下的生存空间和利润空间将越来越小,中小品牌将会加速被淘汰,龙头企业有望受益行业洗牌。

但中国人口众多,地域宽广,这些地理环境、人口、不平衡不充分、教育等因素的影响,可能还会给中小品牌很长一段时间的生存空间。

-

生产量占比

根据意大利陶瓷机械设备制造者协会(Acimac)数据显示,2004 年至 2014 年,我国卫浴产品生产量占世界产量比由 29%增至 34%。

-

中国卫浴出口

据中国建筑卫生陶瓷协会数据显示,2019 年我国卫生陶瓷出口量为 9,623 万件,同比增长 13.96%,卫生陶瓷出口量占全国总产量的 40.58%;出口额高达 79.85 亿美元,较上期比增长了 46.33%,产品平均单价上升至 82.97 美元/件,同比增长了 28.40%;

关注: 同比上涨46.33%,上涨速度还有很大空间,尚未达到饱和状态。

水嘴类洁具出口数据

-

竞争格局

目前来看,中高端卫浴市场仍是外资品牌占据主导地位,本土品牌的服务对象依旧以中低端市场为主。以惠达卫浴、九牧卫浴为代表的部分本土品牌开始逐步发力抢占中高端市场份额,而外资品牌则加速对三、四线城市,甚至县级市场挺进,进而加大对中低端市场的渗透力度。此外,众多跨界品牌因看好智能卫浴领域而纷纷入局

-

集中度

2018 年我国卫浴行业 CR3 为 39.2%,其中市占率最大的企业为美国科勒,高达 20.4%,其次东陶(11.5%)、箭牌(7.3%)。然而,由于卫浴行业进入门槛较低、初期投资要求少,导致业内企业大部分为规模较小的中小型企业,因此总体来看,卫浴行业的整体市场集中度处于较低水平。尽管头部卫浴企业的市场集中度保持上升态势,但同日本 CR3 接近 90%的水平相比,我国卫浴行业集中度尚有较大的提升空间。

国内集中度在40%左右,要发展到90%,还有一段时间,况且中国人,本身爱国情结严重,卫浴行业属于传统行业,传统卫浴产品质量不相上下的情况下,普通人还是会选择国产品牌,而国产大品牌也会去冲击TOP5。

证券行业报告结论

- 地区:中西部、东北地区潜在客户比较多,以东北马桶为例存在80%的潜在客户

- 智能马桶:需求提升,价格下降,普及率不及20%,参考日本达到80%以上,还有很大的空间;智能马桶主要功能不应该是所谓的AI炒作,而应该更关注温水洗净、除臭、节水、安全方面。智能马桶的合格率从2015年的60%提升到了2019年的92%。

- 精装房:目前主要首选品牌还是外资品牌,国内大厂正在竞争这块蛋糕,外资品牌也在竞争3、4、5线城镇;精装房的渗透率进一步提升,预计未来10年会达到很高的渗透率,中小品牌因为精装房的增多而失去这块蛋糕,只能去竞争乡镇、乡村(乡村振兴计划)

- 浴室柜:虽然精装房首选是外资,但浴室柜方面国产竟高达70%的占有率

- 外资品牌:在中国规模增速暂缓,规模有下降趋势,可能慢慢被国产品牌瓜分。

- 整装卫浴:已经可以预估到未来中国会出现与日本相似的人口、地产、经济环境,中国正处于开始布局整装卫浴阶段。

- 出口:从2016到2019年,出口量、出口额及增速攀升。关注: 同比上涨46.33%,上涨速度还有很大空间,尚未达到饱和状态。

- 设计研究营销:国内品牌依然在设计研究营销上落后于欧美、日本一流品牌

- 全球格局:北美、欧洲、亚太地区三分天下,中东、非洲、拉丁美洲,澳大利亚的卫浴消费规模较小

- 中国卫浴市场:如果参考日本的卫浴市场格局,给中小品牌企业留下的生存空间和利润空间将越来越小,中小品牌将会加速被淘汰,龙头企业有望受益行业洗牌。但中国人口众多,地域宽广,这些地理环境、人口、不平衡不充分、教育等因素的影响,可能还会给中小品牌很长一段时间的生存空间。